Declaración de la renta 2023: las principales novedades que debe conocer

Resolvemos todas sus dudas acerca de esta obligación anual para todos los contribuyentes.

Empieza la cuenta atrás para dar inicio a la campaña de la declaración de la renta correspondiente al ejercicio del 2023, una obligación anual indispensable para todos los contribuyentes.

Ahora bien; ¿en qué momento se debe efectuar este trámite?, ¿hay novedades relevantes a considerar? Desde CEIGRUP – FINQUES COMPANY resolvemos todas sus dudas, a continuación.

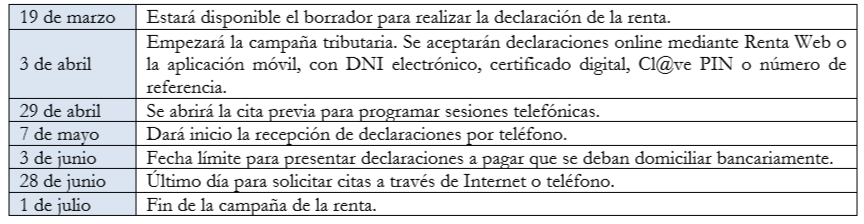

Calendario para la presentación de la declaración de la renta 2023

Según el Boletín Oficial del Estado (BOE), estas son las fechas a tener en cuenta:

Aunque parecía que podía abrirse la posibilidad de usar alternativas para efectuar la declaración – como el formato en papel – el Ministerio de Hacienda insiste en la presentación digital.

Eso sí, se mantiene el apoyo individualizado mediante la opción de tramitar las presentaciones telefónicamente a través del servicio “Le llamamos” o directamente en las oficinas de la Agencia Tributaria.

Principales novedades en la declaración de la renta

1. Obligación de declarar el impuesto sobre la renta de las personas físicas (IRPF)

La principal actualización en la necesidad de efectuar la declaración de impuestos afecta directamente a los autónomos, quienes tendrán que presentarla sin importar cuánto ganen. Anteriormente, solo era necesario si los ingresos superaban los 1.000 € anuales.

Para los empleados también aumenta el límite para estar exento de declarar. Ahora, quienes reciban ingresos de más de un pagador, sólo estarán obligados a presentar si ganan más de 15.000 € al año, en comparación con el límite anterior de 14.000 €.

2. Reducción por obtención de rendimiento de trabajo

La reciente reforma fiscal – efectuada por la Ley 21/2022 del 23 de diciembre sobre los Presupuestos Generales del Estado para 2023 – introduce un incremento en las deducciones aplicables a los ingresos por trabajo hasta un tope de 19.747,50 €.

¿Qué se define como ganancias por trabajo?

- Los ingresos de sueldos y salarios, sin las cantidades correspondientes a dietas y desplazamientos.

- El total recibido como prestaciones por desempleo.

- Las compensaciones por gastos de representación.

- Los pagos realizados por los promotores a los planes de pensiones.

De este modo, siempre que los ingresos provenientes del trabajo no superen los 6.500 € - sin tener en cuenta los que estén exentos de impuestos – se podrán utilizar las nuevas cifras deducibles:

- Para quienes ganen hasta 14.047.50 € al año, la deducción será de 6.498,00 €.

- Para aquellos cuyos ingresos anuales se sitúen entre 14.047,50 € y 19.747,50 €, la deducción inicial será de 6.498 €. Esta cifra se ajustará al restar el resultado de multiplicar 1,14 por la cantidad que exceda de 14.047,50 € en sus ingresos laborales.

3. Rebaja para empresarios o profesionales

Para los empresarios o profesionales que calculen sus ingresos a partir del método de estimación directa – que computa los impuestos en función de las ganancias y gastos reales – la Ley 31/2022 de los Presupuestos Generales del Estado para 2023 ha incrementado la cantidad que podrán deducirse, de manera similar a lo establecido para los trabajadores.

Para aquellos que opten por la estimación directa simplificada - es decir, un método que simplifica el cálculo fiscal para autónomos y pequeños empresarios - esta misma Ley establece que el porcentaje aplicable tanto para provisiones deducibles como para gastos de difícil justificación será del 7%.

Por último, quienes utilicen el sistema de estimación objetiva - que permite calcular el rendimiento neto y la tributación más fácilmente y sin la necesidad de llevar un registro detallado de todas las ganancias y gastos - podrán aplicar una reducción del 10% sobre el ingreso neto calculado mediante los módulos para el 2023.

4. Bonificaciones en caso de arrendamientos de viviendas

La bonificación del 60% sobre los beneficios netos del alquiler de propiedades destinadas a residencia habitual seguirá aplicándose.

En lo que respecta a los incentivos adicionales para arrendamientos situados en zonas tensionadas, contemplados en la reciente Ley de Vivienda, serán efectivos para el período fiscal de 2024, y se implementarán en la declaración del año 2025.

5. Aportaciones a sistemas de previsión social

La aportación máxima deducible a planes de pensiones individuales se mantendrá en 1.500 €. Un límite que puede aumentar hasta 8.500 € más en el caso de contribuciones hechas por la organización a esquemas de previsión social complementarios o de aportaciones realizadas por el empleado.

En ningún caso, podrán superarse los topes establecidos en función de las contribuciones de la empresa, que variarán según se trate de planes de pensiones sectoriales o de esquemas simplificados de pensiones de empleo.

6. Deducción por maternidad

Para mitigar los gastos derivados de la llegada de un nuevo hijo, ya sea por nacimiento o adopción, se ofrecerá a las madres – tanto empleadas como autónomas – un beneficio fiscal en el IRPF.

Este incentivo se dirige a las progenitoras con hijos menores y se aplicará también a familias homoparentales, o a tutores legales bajo circunstancias particulares como el fallecimiento de la madre.

Dicha deducción alcanzará hasta los 1.200 € por año para cada hijo, en función de los meses transcurridos del período impositivo. Además, si el registro en la Seguridad Social o mutualidad se realiza después del nacimiento, el beneficio del mes que se alcance el periodo mínimo de cotización de 30 días se incrementará 150 €.

7. Reducción por la adquisición de vehículos eléctricos e instalación de puntos de recarga

Quienes hayan comprado un vehículo eléctrico nuevo entre el 30 de junio de 2023 y el 31 de diciembre de 2024 y no lo destinen a uso empresarial, podrán disfrutar de una deducción del 15% sobre el precio de compra, hasta un límite de 20.000 €.

Esta regla también se aplicará si, durante el mismo plazo, se hace un pago adelantado del 25% o más del coste total. Lo importante es que el pago restante y la compra se completen antes del fin del segundo año fiscal después de haber hecho el pago inicial.

¿Y en relación a la instalación de puntos de recarga para vehículos eléctricos?

Se ofrecerá una deducción del 15% sobre el coste, que se hará efectiva en el año fiscal en el que se complete la instalación, con un límite máximo de 4.000 € tras descontar las subvenciones públicas recibidas.

8. Rebaja por obras de mejora de la eficiencia energética de viviendas

Se ampliarán las deducciones por realizar mejoras en la eficiencia energética de las viviendas hasta el 31 de diciembre de 2024, con las siguientes condiciones:

- Un 20% hasta un máximo de 5.000 € anuales por hogar, para trabajos que disminuyan en un 7% la demanda de energía para calefacción y refrigeración.

- Un 40% hasta un máximo de 7.500 € anuales por inmueble, para proyectos que reduzcan, al menos, un 30% el consumo de energía primaria no renovable o mejoren la calificación energética “A” o “B”.

- Un 60% hasta un límite de 5.000 € anuales por vivienda (con un mínimo acumulativo de 15.000 €), para la rehabilitación energética de edificios residenciales.

Cabe resaltar que estas mejoras deberán efectuarse en la residencia habitual del contribuyente, en una propiedad alquilada o en aquellas destinadas al alquiler, asegurándose de que esta última se alquile antes del 31 de diciembre de 2025.

¿Hemos resuelto todas sus dudas?, ¿necesita orientación sobre cualquier aspecto relacionado con el mercado inmobiliario?

En CEIGRUP – FINQUES COMPANY – inmobiliaria de referencia en Girona, Llançà, Roses y Figueres – ponemos a su alcance nuestro equipo humano, debidamente preparado e integrado por más de 50 profesionales que reciben una formación permanente y especializada.

Le ofrecemos una atención adaptada a sus necesidades y un asesoramiento de máximo nivel profesional en todos los ámbitos de la actividad inmobiliaria.

No dude en contactar con nuestro equipo en cualquiera de nuestras 4 oficinas para poder obtener más información.